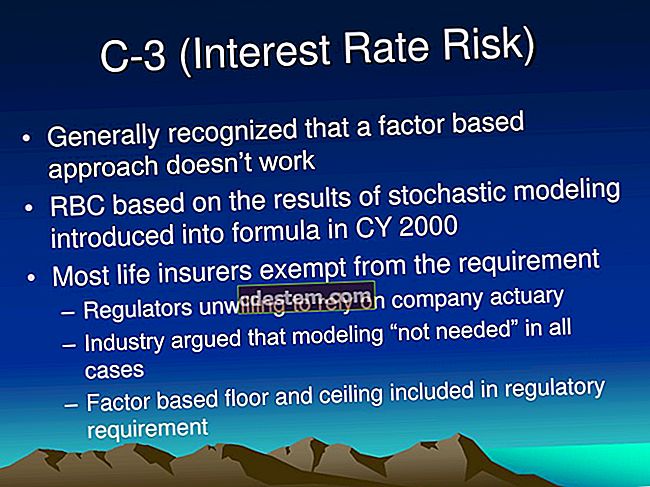

వడ్డీ రేటు ప్రమాదం

వడ్డీ రేట్ల రిస్క్ అంటే వడ్డీ రేట్లలో unexpected హించని మార్పు ఫలితంగా పెట్టుబడి విలువ తగ్గే అవకాశం ఉంది. ఈ ప్రమాదం సాధారణంగా స్థిర-రేటు బాండ్లోని పెట్టుబడితో ముడిపడి ఉంటుంది. వడ్డీ రేట్లు పెరిగినప్పుడు, బాండ్ యొక్క మార్కెట్ విలువ క్షీణిస్తుంది, ఎందుకంటే ప్రస్తుత మార్కెట్ రేటుకు సంబంధించి బాండ్పై చెల్లించే రేటు ఇప్పుడు తక్కువగా ఉంది. పర్యవసానంగా, పెట్టుబడిదారులు బాండ్ కొనడానికి తక్కువ మొగ్గు చూపుతారు; డిమాండ్ క్షీణించినందున, బాండ్ యొక్క మార్కెట్ ధర కూడా అవుతుంది. అటువంటి బాండ్ కలిగి ఉన్న పెట్టుబడిదారుడు మూలధన నష్టాన్ని అనుభవిస్తాడు. పెట్టుబడిదారుడు బాండ్ను కొనసాగించడాన్ని ఎంచుకున్నంత కాలం నష్టం అవాస్తవంగా ఉంటుంది మరియు బాండ్ అమ్మిన తర్వాత లేదా దాని పరిపక్వత తేదీకి చేరుకున్న తర్వాత అది గ్రహించబడుతుంది.

స్వల్పకాలిక బాండ్లు తక్కువ వడ్డీ రేటు ప్రమాదాన్ని కలిగి ఉంటాయి, ఎందుకంటే తక్కువ వ్యవధిలో వడ్డీ రేట్ల మార్పులు బాండ్లను ప్రతికూలంగా ప్రభావితం చేస్తాయి. దీనికి విరుద్ధంగా, దీర్ఘకాలిక బాండ్లతో ముడిపడి ఉన్న అధిక వడ్డీ రేటు ప్రమాదం ఉంది, ఎందుకంటే ప్రతికూల వడ్డీ రేటు హెచ్చుతగ్గులు సంభవించే చాలా సంవత్సరాలు ఉండవచ్చు. దీర్ఘకాలిక బాండ్లతో సంబంధం ఉన్న అధిక వడ్డీ రేటు ప్రమాదం ఉన్నందున, వారి return హించిన రాబడి రేటు సాధారణంగా స్వల్పకాలిక బాండ్ల రేటు కంటే ఎక్కువగా ఉంటుంది, దీనిని మెచ్యూరిటీ రిస్క్ ప్రీమియం అంటారు.

ఒక బాండ్ అధిక స్థాయి వడ్డీ రేటు ప్రమాదాన్ని కలిగి ఉన్నప్పుడు, వడ్డీ రేటులో ప్రతికూల మార్పు ఉన్నప్పుడు దాని ధర మరింత హెచ్చుతగ్గులకు లోనవుతుంది.

భద్రతా రకాలను విస్తృతంగా కలపడం ద్వారా లేదా హెడ్జింగ్ ద్వారా ఒకరి పెట్టుబడులను వైవిధ్యపరచడం ద్వారా వడ్డీ రేటు ప్రమాదాన్ని తగ్గించవచ్చు. తరువాతి సందర్భంలో, పెట్టుబడిదారుడు మూడవ పార్టీతో వడ్డీ రేటు స్వాప్ ఒప్పందాన్ని కుదుర్చుకోవచ్చు, తద్వారా రేటు హెచ్చుతగ్గుల ప్రమాదాన్ని ఇతర పార్టీపైకి లోడ్ చేస్తుంది.